Auf die Frage nach den besten Investments gibt es die unterschiedlichsten Antworten: Die einen schwören auf Aktien, die anderen auf Immobilien und ein Dritter findet im Daytrading das Mittel der Wahl. Weißt du, was ich darüber denke? Ich glaube, wir können grundsätzlich mit (fast) allem erfolgreich sein, wenn wir uns nur intensiv genug mit einer Materie beschäftigen! Das gilt auch für das Investieren.

Für mich persönlich fand ich im Laufe der Jahre heraus, dass ich am besten fahre, wenn ich langfristig investiere. Das gilt für Aktien genau wie für ETFs: Alles, was ich mit einem langfristigen Anlagehorizont anging, entwickelte sich wie gewünscht. Kurzfristig ausgelegte Ansätze wie Zertifikate gingen hingegen gründlich in die Hose.

Aktien, ETFs und P2P-Kredite eignen sich in meinen Augen besonders gut für langfristig orientierte Investments. Einen Großteil meines Geldes stecke ich daher in diese Assets. Wie meine Kapitalallokation genau aussieht und wie ich die besten Investments finde, erfährst du im folgenden Artikel.

Ich wünsche dir viel Spaß beim Lesen!

Quelle: canva.com

Meine Kapitalallokation

Meine Laufbahn als Investor begann im Alter von 16 Jahren, als ich mir von meinem Azubi-Gehalt meine ersten Aktien kaufte. Dass es sich dabei um ein recht mieses Investment – nämlich die TUI-Aktie – handelte, tut erst mal nicht viel zur Sache: Ich war jetzt Aktionär! Zwar ein ahnungsloser ohne Strategie und Plan, doch ich war gewillt, dem Geheimnis erfolgreicher Aktien auf den Grund zu gehen.

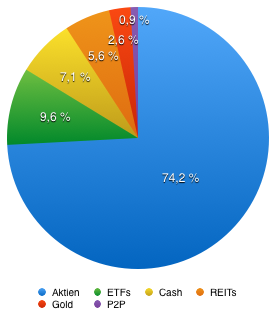

Und so investierte ich in den nächsten zwölf Jahren jeden freien Euro in Aktien – an Kapitalallokation verschwendete ich keinen Gedanken. Im Zuge meines Engagements als freiberuflicher Autor bei fool.de, dem Start dieses Blogs und unzähligen Büchern verbesserte ich meine Investmentresultate kontinuierlich. Die Renditen stiegen, genau wie die Lust auf noch mehr Aktien! Die Folge: Wer sein ganzes Geld in Aktien steckt, der hat bald ein Portfolio, welches fast nur aus – du ahnst es sicherlich – Aktien besteht! Infolge dessen ist mein Depot noch heute ziemlich aktienlastig, wie ein Blick auf meine Kapitalallokation verrät.

Quelle: meine Kapitalallokation, Stand: 11.08.2021

Trotz der hervorragenden Renditen, die meine Aktien in den letzten Jahren erzielten, dämmerte es mir mit wachsendem Vermögen: Ein bisschen Diversifikation kann nicht schaden! Auch eine höhere Cashquote könnte nützlich sein – wenn's an der Börse mal kracht. Oder wenn sich einmalige Gelegenheiten bieten. Oder wenn ein privater Zwischenfall ein finanzielles Polster erfordert. Oder, oder, oder... Zum ersten mal dachte ich ernsthaft über Kapitalallokation nach!

Zwar denke ich, dass ich mit meiner Aktienstrategie auch zukünftig marktschlagende Renditen erzielen werde. Sicher vorhersehen lässt sich das aber nicht. Wer etwas anderes behauptet, der leidet entweder an Selbstüberschätzung oder möchte dir aus irgendeinem Grund etwas vormachen, was ziemlich unwahrscheinlich ist. Deshalb legte ich für mich Minimum-Werte für die folgenden Assetklassen in meiner Kapitalallokation fest.

- ETF-Anteil mind. 20 %

- P2P-Anteil mind. 5 %

- Cashquote mind. 5 %

Aktuell befinde ich mich nur mit meiner Cashquote im grünen Bereich. Meinen ETF-Anteil muss ich Stand heute verdoppeln, meinen P2P-Anteil verfünffachen. Aus diesem Grund fließt derzeit mein gesamtes, monatliches Investmentbudget in ETF-Sparpläne, in P2P-Kredite und in die Aufrechterhaltung meiner Cashquote. In Einzelaktien investiere aktuell kein "frisches" Kapital. Denn meine Kapitalallokation zeigt: Aktien habe ich wahrlich genug in meinem Depot.

Meine besten Investments: So investiere ich in ETFs

Wieso investierst du in ETFs, wenn deine Einzelaktien doch so erfolgreich sind? Diese Frage wird mir immer wieder gestellt. Sooft, dass ich sie gleich zu Beginn dieses Beitrags beantworten möchte! Grundsätzlich denke ich, dass Aktien auch zukünftig meine besten Investments sein werden – zumindest gemessen an der nackten Rendite. Trotzdem bringt passiv Investieren mit ETFs einige Vorteile mit sich, auf die ich nicht verzichten möchte.

- breite, weltweite Diversifikation

- gute Chance auf eine solide Rendite (historisch um die 7 % p.a.)

- aus diesen beiden Punkten resultiert ein attraktives Chancen-Risiko-Verhältnis

- vollständig automatisierbar durch Sparpläne

- geringerer Analyseaufwand als bei Einzelaktien

- Investmentcase ändert sich in der Regel nicht, keine regelmäßige Überprüfung des Portfolios notwendig

Für mich sind ETFs ein vollständig automatisierteres "Investmentvehikel", in das ich nur am Anfang Zeit investieren musste. Heute laufen meine ETF-Sparpläne ohne jegliche Zutun einfach vor sich hin. Das ist äußerst effizient und sichert mir die Marktrendite, die historisch betrachtet um die 7 % schwankte. Damit sind ETFs ein wunderbarer Eckpfeiler in meinem Portfolio, der langfristig um die 20 % meiner Kapitalallokation ausmachen soll.

Genug zum "Warum" – lass uns mit dem "Wie" weitermachen: Mit welcher Strategie investiere ich in ETFs? Mein Grundsatz ist einfach wie weit verbreitet: Ich möchte mit meinen ETFs ein weltweit diversifiziertes Weltportfolio aus Aktien darstellen. Ich habe mich für eine 70/20/10-Aufteilung entschieden.

| World-ETFs | 70 % |

| Emerging Markets ETF | 20 % |

| Europa-ETF (ohne Großbritannien) | 10 % |

Quelle: ETF-Atlas (*)

Alle Details über meine ETF-Strategie findest du im nachfolgend verlinkten Beitrag. Dort schildere ich außerdem, wie ich die besten ETFs finde, welche Broker ich für meine ETFs nutze und wieviel Geld ich monatlich in meine ETF-Sparpläne stecke.

Fazit: Wahrscheinlich werden ETFs gemessen an der Rendite niemals die besten Investments in meinem Portfolio sein, dessen bin ich mir bewußt. Wegen der beschriebenen Vorteilen verdienen sie trotzdem einen festen Platz in meiner Kapitalallokation.

Quelle: canva.com

Meine besten Investments: So investiere ich in Aktien

Den Schwerpunkt meines Portfolios stellen – wie in meiner Kapitalallokation dargestellt – Einzelaktien dar. Ich fand für mich eine Strategie, um mir mit Einzelaktien ein marktschlagendes Portfolio aufzubauen. Am Ende des Tages kommt's beim Investieren halt doch auf die Rendite an! Und solange Aktien diesbezüglich meine besten Investments sind, werden diese den Schwerpunkt meines Portfolios bilden. Doch wie sieht meine Aktien-Strategie genau aus?

Investieren mit langfristigen Horizont

Bei der Zusammenstellung meines Aktiendepots achte ich ausschließlich auf die langfristigen Aussichten eines Unternehmens. Kurz- und mittelfristige Entwicklungen interessieren mich nicht. Ich sage nicht, dass das nicht auch funktionieren kann. Stand heute ist das aber nicht der Weg, den ich mit Aktien gehen möchte.

Was bedeutet das konkret? Nun, ich versuche herauszufinden, welches Potential in einem Unternehmen auf Sicht von zehn Jahren oder mehr steckt. Welches langfristige Potential bergen die Produkten und Dienstleistungen eines Unternehmens? Wie langfristig denkt das Management? Welches Wachstumspotential bietet der Markt, in dem das Unternehmen tätig ist? Welche Visionen hat das Unternehmen? Und ich spreche von echten Visionen – nicht vom Umsatzziel für die nächsten drei Jahre...

Unternehmerischer orientierte Aktienauswahl

Was ist wichtiger – das "Wie" oder das "Was"? Komische Frage, denkst du dir jetzt vielleicht. Was hat das denn mit Aktien zu tun? Nun, eine Vielzahl der Aktienanalysen, die ich im Netz lese, beschäftigen sich fast ausschließlich mit dem "Was": Was macht ein Unternehmen, welches Geschäftsmodell verfolgt es und wie könnte sich dieses Geschäftsmodell in den nächsten Jahren entwickeln? Sicher, diese Punkte sind wichtig – keine Frage. Doch sie beschränken sich nur auf das "Was" – und lassen das "Wie" außen vor.

Ein wunderbares Beispiel, wie wichtig das "Wie" ist, ist die Aktie eines hierzulande ansässigen Autovermieters. Langweiliges Geschäft ohne viel Wachstumspotential, könnte man meinen. Und schaut man sich die Kurse von Branchengrößen wie Europcar an, dann scheint sich dieses Gefühl zu bestätigen: In den letzten fünf Jahren gab die Europacar-Aktie um 88,5 % nach. Sicher, ohne die Corona-Pandemie sähe es vielleicht nicht ganz so übel aus.

Ein anderes Unternehmen aus der Branche zeigte jedoch, dass es anders geht – trotz Corona: Die Sixt-Aktie legte im gleichen Zeitraum um 73,1 % zu! Und hier sind die teils üppigen Dividenden noch nicht einmal berücksichtigt. Der Grund, warum Sixt eine soviel bessere Performance ablieferte als Europcar liegt im "Wie". Sixt ist nach wie vor ein Familienunternehmen und fokussiert sich ausschließlich auf die langfristige Unternehmensentwicklung.

Quelle: canva.com

Bei Sixt werden Entscheidungen – typisch Familienunternehmen – ausschließlich aus unternehmerischen Gesichtspunkten getroffen: Was ist langfristig das beste für das Unternehmen? Wo stehen wir mit unseren Produkten in zehn Jahren? Wie sehen uns unsere Kunden? Bei gewöhnlichen Konzernen stehen häufig andere Fragen im Fokus: Wie kommen die nächsten Quartalszahlen an? Wie erreichen wir unser jährliches Umsatzziel? Was muss ich als Manager tun, um an meine jährliche Erfolgsbeteiligung zu kommen?

Diese grundverschiedenen Unternehmenskulturen sind in meinen Augen der Unterschied zwischen Erfolg und Misserfolg – und damit auch der Unterschied zwischen steigenden Aktienkursen und fallenden. Entsprechend versuche ich, ausschließlich in Aktien zu investieren, die stark unternehmerisch geprägt sind und weniger wie eine große Behörde funktionieren. Dies ist insbesondere bei Großkonzernen leider häufig der Fall.

Wachstumsaktien statt Schnäppchenjagd

Im Laufen meiner "Börsenlaufbahn" versuchte ich mich an verschiedenen Ansätzen. Egal ob Knock-Out-Zertifikate, Pennystocks, Aktien mit niedrigen Bewertungen oder Wachstumsaktien: Vieles probierte ich aus, doch nur mit Wachstumsaktien hatte ich durchschlagenden Erfolg. Meine besten Investments fallen allesamt in diese Kategorie: Nvidia, Visa, Amazon oder Shopify überzeugen seit Jahren mit zweistelligen Wachstumsraten – und sorgten so für stark steigende Aktienkurse.

Hier findest du eine aktuelle Übersicht über meine besten Investments (und über meine schlechtesten)

Für diese Entwicklung sehe ich mehrere Gründe. Verglichen mit etablierten Konzernen sind Wachstumsaktien die risikoreicheren Investments. Sie haben meist noch keine klare Führungsposition in ihren jeweiligen Branchen. Oftmals weisen sie sogar Verluste aus. Ob und wann Gewinne erwirtschaftet werden, ist meist unklar. All diese Faktoren sorgen dafür, dass Wachstumsaktien als risikoreich gelten. Mehr Risiko bedeutet beim Investieren immer höhere Renditechancen.

Aufgrund der niedrigen – oder nicht vorhandenen – Gewinne sehen Wachstumsaktien außerdem praktisch immer teuer aus, weil meist Kennzahlen wie das Kurs-Gewinn-Verhältnis zur Bewertung herangezogen werden. Das schreckt viele Investoren von einem Investment ab. Wer will schon teuere Aktien kaufen! Wenn die Gewinne dann aber plötzlich überproportional schnell wachsen, stellt sich heraus, dass die Bewertungen doch nicht so hoch waren, wie es ursprünglich den Anschein hatte. Die Folge: Die Aktien steigen genauso schnell wie die zugrunde liegenden Gewinne der Unternehmen und sorgen so für überdurchschnittliche Renditen.

Wachstumsaktien waren in den letzten Jahren eindeutig meine besten Investments. Ich denke, die beiden genannten Gründe werden auch zukünftig dafür sorgen, dass wir Privatinvestoren mit Wachstumsaktien überdurchschnittliche Renditen erzielen können. Zumindest dann, wenn wir langfristig investieren und uns bei unseren Analysen auf die Unternehmen konzentrieren. Und nicht auf irgendwelche Chartbilder, kurzfristige Prognosen oder die düsteren Vorhersagen irgendwelcher Crash-Propheten.

Meine besten Investments: So investiere ich in P2P-Kredite

Für viele Aktionäre, ETF- oder Fondsbesitzer sind P2P-Kredite keine Investments. Jemandem Geld für einen Fernseher leihen, den er sich nicht leisten kann – das hat doch nichts mit Investieren zu tun! Ehrlicherweise muss ich gestehen, dass auch ich lange Zeit so dachte. Heute halte ich diese Betrachtungsweise für ziemlich oberflächlich.

- der P2P-Markt beschränkt sich nicht nur auf Konsumentenkredite. Heute können wir in Immobilien- , Geschäftskredite und viele andere Projekte investieren. Sogar Kryptowährungen lassen sich mittlerweile verleihen.

- zurück zu unserem Fernsehkredit: Auch wenn wir nur allzu gerne den mittellosen Hartz 4-Empfänger im weißen Unterhemd vor'm Media Markt sehen, der sich seinen 60 Zoll-Fernseher von uns finanzieren lassen möchte: Statistisch gesehen hatte 2020 jeder Deutsche im Schnitt knapp 3.000 Euro Konsumschulden – insgesamt 235 Milliarden Euro (Quelle: statista.com). Ich bin mir sicher: Diese gigantische Summe verteilt sich nicht nur auf die sechs Millionen Arbeitslosengeld 2 beziehungsweise Sozialhilfeempfänger. Was ich damit sagen will: Es sind keineswegs nur mittellose Menschen, die Konsumkredite in Anspruch nehmen. Es gibt genügt Kreditnehmer mit einem soliden Einkommen, die in der Lage sind, ihre Kredite dauerhaft zu bedienen.

- Aber die gehen doch lieber zur Bank und sichern sich dort niedrigere Zinsen als auf einer P2P-Plattformen! Nun, auch diese Betrachtung ist etwas eindimensional. Im Baltikum beispielsweise dauert die Vergabe von Krediten bei Banken sehr lange. Wer schnell einen Kredit braucht, der greift lieber zur P2P-Plattformen: Die sind deutlich schneller bei der Vergabe von Krediten. Der Zinssatz ist eben nicht das einzige Kriterium bei der Wahl eines Kredits.

Ob Konsumentenkredite nun sinnvoll sind oder nicht: Es hat sie immer gegeben – und es wird sie auch in Zukunft geben. Wie auch in der Vergangenheit wird ein Großteil davon – manchmal vielleicht mit Verzögerung – zurückbezahlt werden. Ein kleiner Teil wird ausfallen. Die eigentliche Frage ist in meinen Augen ohnehin eine andere: Was ist der effizienter Kreditgeber – eine aufgeblähte Bank mit tausenden von Mitarbeitern oder eine schlanke P2P-Plattform mit einer klugen Software im Hintergrund? Am Ende des Tages ist eine Bank ebenfalls nur eine "Plattform", die Geld von Anlegern in Form von Tages- oder Festgeldkonten einsammelt, dieses in Form von Krediten weitergibt und an der Zinsdifferenz verdient.

Ich persönlich halte P2P-Plattformen mit einem smarten, langfristig orientiertem Management für die effizientere Kreditvermittlung. Letzendlich war genau dieser Punkt ausschlaggebend dafür, dass ich meinem Portfolio mit P2P-Krediten eine dritte Assetklasse hinzufügte.

An dieser Stelle möchte ich dir kurz die P2P-Plattform vorstellen, die ich aktuell nutze. Da ich erst vor einem Jahr mit P2P-Krediten anfing, sollen diese Plattformen nur den Anfang darstellen. In den nächsten Monaten werden weitere Plattformen folgen – sei gespannt!

Quelle: canva.com

Bondora Go & Grow

Bondora Go & Grow ist die wahrscheinlich einfachste Art, in P2P-Kredite zu investieren: Einfach den gewünschten Betrag zu Bondora überweisen – und schon arbeitet unser Geld für uns.

| Name | Bondora Capital OÜ |

| Unternehmenssitz | Tallinn, Estland |

| Kreditart | gemischt, Schwerpunkt Konsumkredite |

| meine aktuelle Rendite | 6,75 % |

| Besonderheit | Einzahlungslimit: 400 Euro / Monat |

Quelle: Bondora Go & Grow, Stand: Anfang September 2021

Bei Bondora Go & Grow wandert unser Kapital direkt in das Go & Grow-Portfolio, welches Bondora zusammenstellt und managt. Dieses Portfolio besteht aus 100.000 unterschiedlichen Krediten aus Estland, Finnland und Spanien. Für mich persönlich stellt Bondora Go & Grow damit so etwas wie den MSCI-World-Index unter den P2P-Plattformen dar: Mehr Diversifikation geht fast nicht.

Merkmale von Bondora Go & Grow:

- fixe Verzinsung von 6,75 % pro Jahr (ACHTUNG: die Verzinsung ist nicht als Garantie zu verstehen)

- tägliche Zinsgutschrift (55 Euro investiertes Kapital entspricht einem Cent Zinsen am Tag)

- tägliche Verfügbarkeit (in einem normalen Umfeld)

Einfach registrieren, Dauerauftrag einrichten und los geht's: Einfacher als bei Bondora Go & Grow können wir nicht in P2P-Kredite investieren.

Wenn du dich über die folgende Schaltfläche (*) bei Bondora registrierst, erhältst du 5 Euro Willkommensbonus!

EstateGuru

Auch bei EstateGuru lässt sich der Investitionsprozess vollständig automatisieren. Lediglich die einmalige Einstellung des AutoInvests ist hierfür notwendig. Anleger können dort festlegen, welche Laufzeit, welche Rückzahlungsart und wie hoch der Loan-to-Value bei ihren Krediten sein soll. Bei EstateGuru werden ausschließlich durch Immobilien besicherte Kredite angeboten.

| Name | EstateGuru OÜ |

| Unternehmenssitz | Tallinn, Estland |

| Kreditart | Immobilienkredite |

| meine aktuelle Rendite | 9,1 % (Stand: 30.06.2021) |

Quelle: EstateGuru

Banken vergeben seit jeher gerne Kredite für Immobilien. Der Grund ist einfach: Kann der Kreditnehmer seine Schulden nicht begleichen, kann die Immobilie verkauft werden und der Gläubiger – in dem Fall die Bank – erhält das Geld, zumindest teilweise, zurück. Diese Tatsache reduziert die Gefahr eines Totalausfalls dramatisch! Aus diesem Grund investiere auch ich besonders gerne in Immobilienkredite. Dass dieses Modell auch bei P2P-Krediten (oder im Fall von EstateGuru im P2B-Bereich) hervorragend funktioniert, zeigt EstateGuru: In der Geschichte der Plattform gab es bisher nicht einen einzigen Kapitalverlust für Investoren.

Alle wichtigen Merkmale von EstateGuru findest du hier kurz und knapp zusammengefasst.

- Investments in Immobilienkredite (aktuell verfügen 96,8 % meiner Kredite über eine erstrangige Grundschuldsicherung)

- aktuelle investiere ich in Kredite aus Estland, Lettland, Litauen, Finnland und Deutschland

- AutoInvest verfügbar

- Mindestsumme je Investment: 50 Euro, was eine breite Diversifikation erlaubt

EstateGuru überzeugt mit einer blitzsauberen Historie, attraktiven Renditen und einer hohen Sicherheit aufgrund der in den meisten Fällen vorhandenen erstrangigen Grundschuld. Diese Plattform ist insgesamt betrachtet mein Favorit unter den P2P-Plattformen.

Wenn du dich über die folgende Schaltfläche (*) bei EstateGuru registrierst, erhältst du 0,5 % Cashback auf deine ersten Investments (Empfehlungscode: EGU49282)!

Reinvest24

Meine dritte P2P-Plattform ist Reinvest24, kommt aus Estland und hat sich wie Estateguru auf Immobilien spezialisiert. Neben den ebenfalls vorhandenen Investitionsmöglichkeiten in Immobilienkredite bietet Reinvest24 einige besondere Projekte an: Bei diesen können wir uns an den Mieten von Immobilien beteiligen – und an deren Wertsteigerung. Das ist ein bisschen, als würden wir direkt in eine Immobilie investieren. Allerdings ohne den ganzen bürokratischen Aufwand, den eine Immobilie mit sich bringt. Auf genau diese Projekte zielt mein Engagement auf Reinvest24 ab.

| Name | Reinvest24 OÜ |

| Unternehmenssitz | Tallinn, Estland |

| Kreditart | Immobilienkredite |

| meine aktuelle Rendite | 1,1 % (Stand: 30.06.2021) |

Quelle: Reinvest24

Derzeit befinden sich lediglich vier Projekte in meinem Reinvest24-Portfolio, von denen bisher nur ein einziges regelmäßig Mieten abwirft. Entsprechend solltest du dich von der aktuell niedrigen Rendite nicht täuschen lassen: Bei keinem meiner Projekte ist etwas schiefgelaufen, sie befinden sich lediglich (noch) nicht in der Auszahlungsphase.

Alles weitere über Reinvest24 findest du in der nachfolgenden Auflistung.

- direkte Immobilieninvestments, Anleger erhalten einen Teil der Miete und partizipieren an der Wertentwicklung

- kein AutoInvest verfügbar

- ich selbst bin aktuell an Immobilien in Estland und Spanien beteiligt

- Mindestsumme je Investment: 100 Euro, was eine breite Diversifikation erschwert

Da ich bei Reinvest24 alle Investments manuell tätigen muss und die Auswahl an Objekten nicht sonderlich groß ist, bevorzuge ich EstateGuru was Immobilien im P2P-Sektor betrifft. Den Ansatz von Reinvest24 finde ich jedoch spannend, weshalb ich dort auch zukünftig sporadisch investieren werde.

Wenn du dich über die folgende Schaltfläche (*) bei Reinvest24 registrierst, erhältst du einen 10-Euro-Willkommensbonus!

Fazit P2P-Kredite

In meinen Augen sind P2P-Kredite ein nachhaltiges Geschäft – für alle beteiligten Parteien: Der Kreditnehmer bekommt benötigtes Kapital, die Plattform verdient eine Provision und wir Investoren erhalten hohe Renditen. Wäre dieses Geschäftsmodell nicht attraktiv, würden Banken es wohl kaum seit hunderten von Jahren für sich nutzen. Zum Abschluss dieses letzten Punktes meiner Kapitalallokation gibt es nochmal eine kurze Zusammenfassung alle Vorteile, die ich in P2P-Krediten sehe.

- kontinuierlicher Cashflow

- Kredite sind eine andere Assetklasse als Aktien und ETFs und sorgen für eine höhere Diversifikation im Portfolio

- hohe Renditen zwischen 6,75 % und 12 % (bei höheren Renditen bin ich vorsichtig)

- nachhaltiges Investment, weil ich dieses Geschäft für eine Win-Win-Win-Situation halte

Langfristig betrachtet erwarte ich von meinem P2P-Portfolio eine Rendite, die im Schnitt zwischen 8 % und 9 % pro Jahr liegt. Damit dürften sie etwas besser abschneiden als meine ETFs. An meine besten Investments – meinen Aktien – werden P2P-Kredite aber wohl nicht herankommen.

Egal welches Assetklasse: Langfristig Investieren ist mein Schlüssel zum Erfolg

Egal ob Aktien, ETFs oder P2P-Kredite – ein Grundsatz steckt hinter all meinen Investments: Langfristig Investieren ist mein Motto! Ich jage nicht dem schnellen Geld hinterher, sondern versuche mich ausschließlich an Zeiträumen von zehn Jahren oder mehr zu orientieren. Wie nachhaltig ist das Geschäftsmodell hinter einem Investment? Was sind die langfristigen Chancen hinter einem Investment, was die Risiken? Welche Personen stecken hinter den Investments? Sind sie langfristig orientiert – oder jagen sie dem schnellen Euro hinterher?

Wer mit einem langfristigen Anlagehorizont arbeitet, der muss damit rechnen, dass es Phasen gibt, in denen es nicht wie gewünscht läuft: An der Börse heißt das "Crash" oder " Korrektur". Bei P2P-Krediten können es kurzfristige Schwierigkeiten sein. Wie zuletzt im Frühjahr 2020, als die Corona-Pandemie für Unsicherheit im Markt sorgte.

Wer langfristig investieren möchte, der muss in solchen Situationen kühlen Kopf bewahren! Kurzschlussreaktionen wie panische Verkäufe am Tiefpunkt oder das Verschleudern seiner P2P-Kredite am Sekundärmarkt sorgen praktisch immer für Verluste. Investoren mit einem langfristigen Anlagehorizont müssen ein solch irrationales Verhalten unbedingt vermeiden. Wenn genau darin dein Problem liegt – oder du dir unsicher bist, wie du in stürmischen Zeiten reagierst – dann habe ich zum Abschluss dieses Beitrags noch einen Buchtipp für dich! Mir half dieses Buch dabei, wirklich langfristig zu investieren.

Wir alle halten uns für vorausschauend und langfristig denkend. Auch ich dachte das – bis ich "Das Timehorizon Prinzip" (*) von Julian Hosp las. Es zeigt, wie wir systematisch zu wirklich langfristig denkenden Persönlichkeiten werden – egal ob es um unsere Finanzen, unsere Beziehungen, unser Business oder um unsere persönliche Weiterentwicklung geht. Dieses Buch hat mir dabei geholfen, mein Leben in eine positive Richtung zu entwickeln – und war definitiv eines der besten Bücher, die ich 2021 las!

Das Timehorizon Prinzip als Taschenbuch bei amazon kaufen

Das Timehorizon Prinzip als Audible-Hörbuch im Probemonat kostenlosen hören

Disclaimer

Für diesen Beitrag gilt – wie für alle „Aktien für jedermann“-Beiträge – der folgende Disclaimer. Bitte lies ihn dir aufmerksam durch und beachte die darin enthaltenen Ausführungen.

(*) Affiliate Link: Wenn du dieses Produkt oder diese Dienstleistung über meinen Link kaufst, beantragst oder dich registrierst, bekomme ich eine Provision, die mir dabei hilft, diesen Blog weiter zu verbessern. Für dich ist das Produkt oder die Dienstleistung natürlich trotzdem nicht teurer, als wenn du es direkt beim jeweiligen Anbieter erwerben würdest. Dir entstehen auch keine sonstigen Nachteile durch die Nutzung dieses Links – kapitalistisches Ehrenwort!