Bei meinen ersten REITs – ich investiere seit 2019 in Real Estate Investment Trusts – hab ich leider ein paar mal ganz schön daneben gegriffen. Mein Hauptfehler bei diesen Fehlinvestments: REITs mit hoher Dividendenrendite haben mich zu Beginn besonders angezogen...

Quelle: pixabay

Inzwischen weiß ich es besser – REITs mit hoher Dividendenrendite sind viel mehr ein Warnsignal und weniger ein Kaufgrund. Warum das so ist und mit welchen beiden REITs ich eine Bruchlandung hingelegt habe, erfährst du in diesem Artikel!

Das Problem von REITs mit hoher Dividendenrendite

Solange sich ein Unternehmen sein Dividende wirklich leisten kann, sehe ich – wie bei normalen Aktien – auch bei REITs mit hoher Dividendenrendite keinerlei Probleme. Bei den meisten Unternehmen entsteht eine hohe Dividendenrendite aber nicht "einfach so". Praktisch immer gibt es gute Gründe, warum REITs eine hohe Dividendenrendite haben.

In aller Regel trifft eine der folgenden zwei Aussagen auf REITs mit hoher Dividendenrendite zu.

- moderate Ausschüttungsquote bei niedrigem Börsenwert

- hohe Ausschüttungsquote bei angemessenen Börsenwert

Den zweiten Fall können wir schnell abhandeln: Wenn ein Unternehmen während eines längeren Zeitraums 90 % oder mehr seines Gewinns (bezogen auf den Nettogewinn) ausschüttet, dann ist dies ein schlechtes Zeichen. Denn so bleibt kaum noch Geld für Investitionen, den Schuldenabbau oder Übernahmen übrig.

Für mich ist solch ein Vorgehen ein Tod auf Raten. Denn wer nicht investiert, der kann nicht wachsen. So verliert man gegenüber konkurrierenden Unternehmen an Boden und steht nicht nur still, in aller Regel geht's mit solchen Unternehmen langfristig bergab. Und mit ihm der Aktienkurs – da bringt mir die höchste Dividendenrendite nichts.

Der erste Fall ist etwas komplexer, denn hier gibt es zwei Möglichkeiten. Entweder die Aktie ist zu Recht günstig und die Dividendenrendite in Folge dessen hoch. Oder die Aktie oder der REIT ist zu Unrecht günstig, der Markt liegt also falsch. In diesem Fall könnte sich ein Investment logischerweise lohnen.

Der Punkt ist allerdings der: Meist hat der Markt Recht – gegen ihn zu "wetten" ist meist nicht sonderlich vielversprechend.

Zusammenfassend kann man fest halten, dass es für REITs mit hoher Dividendenrendite fast immer gute Gründe gibt. Und die sind für uns langfristig agierende Investoren in den meisten Fällen ein Warnsignal – und kein Kaufgrund.

Quelle: pixabay

Nichtsdestotrotz bin auch in die Dividendenfalle getappt – und zwar mit dem Tanger Factory Outlet Centers-REIT und dem First Real Estate Investment Trust. Wer oder was hinter diesen beiden REITs steckt und wo genau meiner Fehler lag, erfährst du in den folgenden beiden Abschnitten.

Tanger Factory Outlet Centers – ein REIT mit einer einst hohen Dividendenrendite

Kurz vor Ausbruch der Corona-Pandemie – als die Tanger Factory Outlet-Aktie noch eine Dividende zahlte – bot dieser REIT eine hohe Dividendenrendite von rund 11 %.

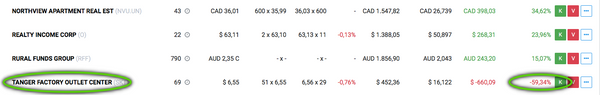

Auch bei meinem Einstieg betrug die Dividendenrendite satte 9,4 %. Was sich verlockend anhörte, endete für mich in einem Kursfiasko: Stand 12.10.20 steht die Tanger Factory Outlet-Aktie mit einem Minus von knapp 60 % in meinem LYNX-Depot.

Quelle: Blick in mein LYNX-Depot, Stand: 15.10.2020

Was ist hier schief gelaufen? Zum Kaufzeitpunkt sahen sowohl die operativen Kennzahlen als auch die Bilanz top aus. Und bei Corona dachte man damals noch an eine Biermarke und nicht an eine weltweite Pandemie.

Ganz einfach: Die Tanger Factory Outlet Centers-Aktie war günstig, die Dividendenrendite nur deshalb hoch. Der Markt hat eine Abschwächung des Geschäfts des stationären Einzelhandels und von Einkaufszentren also bereits eingepreist – und ich habe dagegen gewettet.

Tatsächlich glaube ich auch heute noch an die Daseinsberechtigung von Einkaufszentren. Ich muss mir aber eingestehen, dass es mehr als fraglich ist, ob die Tanger Factory Outlet Centers-Aktie jemals wieder auf ihr alten Hochs kommen wird. Ich habe gegen den Markt gewettet – und das Spiel verloren.

In Folge der Corona-Pandemie brach der FFO, das ist so etwas wie der operative Gewinn von Immobilienunternehmen, im ersten Halbjahr 2020 um knapp 50 % ein. Zwar sieht die Bilanz immer noch recht stabil aus, die beiden großen Rating Agenturen S&P und Moody's haben die Tanger Factory Outlet Centers-Aktie allerdings mit einem negativen Ausblick versehen.

Fazit: Die Tanger Factory Outlet Centers-Dividende steht aktuell bei null Komma null Euro, der Kurs ist um 60 % eingebrochen. Auch wenn ich nicht von einer Pleite ausgehe, so muss man doch festhalten: Ich habe bei diesem Investment gegen den Markt gewettet – und musste eine krachende Niederlage hinnehmen!

Die hohe Dividendenrendite war bei der Tanger Factory Outlet Centers-Aktie also definitiv ein Warnsignal – und kein Kaufgrund.

Update Juni 2022: Der Tanger Factory Outlet Centers erholte sich inzwischen von Corona – der Kurs der Aktie verdreifachte sich seit dem Veröffentlichungszeitpunkt. Ich habe die Aktie bis heute im Depot und erfreue mich wieder an regelmäßigen, soliden Dividenden.

Mehr über die Tanger Factory Outlet Centers-Dividende, die Entwicklung nach Corona und mein persönliches Kursziel erfährst du in meiner ausführlichen Tanger Factory Outlet Centers-Aktienanalyse.

First Real Estate Investment Trust – mein zweiter REIT mit hoher Dividendenrendite

Ähnlich wie bei der Tanger Factory Outlet Centers-Aktie erging es mir mit dem First Real Estate Investment Trust. Dieser in Singapur notierte REIT, der Krankenhäuser und weitere gesundheitsnahe Immobilien in mehreren Ländern Asiens betreibt, bot Anfang Januar 2019 eine hohe Dividendenrendite von 8,6 %.

Die floss dann auch für eineinhalb Jahre recht stabil und zuverlässig – bis Corona kam. Im zweiten Halbjahr 2020 brachen die Mieteinnahmen um 33 % ein, die Nettoeinnahmen gar um 44,6 %. Ein FFO wird im Halbjahresbericht leider nicht ausgewiesen.

Immerhin: Im Gegensatz zur Tanger Factory Outlet Centers-Dividende wurde die des First Real Estate Investment Trusts nicht gekürzt, sondern "nur" halbiert.

Quelle: mein REIT-Depot bei LYNX

Trotzdem gab der First Real Estate Investment Trust seit meinem Kauf im Februar 2019 um knapp 57 % nach. Auch hier lag ich also mächtig daneben mit meiner Wette auf eine hohe Dividendenrendite.

Quelle: mein REITs-Depot bei LYNX, Stand: 15.10.2020

Bei diesem REIT mit hoher Dividendenrendite muss man allerdings festhalten, dass er seinen Mietern in den Monaten Mai und Juni die kompletten Mieten erlassen hat. Jup, allen Mietern – völlig freiwillig. Damit legte das Management eine langfristige Denkweise an den Tag. Denn nur Mieter, die die Corona-Pandemie überstehen, können langfristig wieder Mieten bezahlen.

Da man trotz des Mieterlasses seine Kredite bedienen kann, sehe ich beim First Real Investment Trust keine fundamentalen Schwierigkeiten oder gar die Gefahr eines Bankrotts. Trotzdem bleibt festzuhalten: Die hohe Dividendenrendite dieses REITs hat mir auch in diesem Fall massive Kursverluste eingebrockt.

Update Juni 2022: Von meinen First Real Investment Trust-Aktien trennte ich mich im Mai 2021. Ein Blick auf den Chart verrät: Gott sei Dank! In meiner REITs-Liste findest du zahlreicher, weitere Analysen von Immobilienaktien mit mehr Potential – schau doch mal vorbei!

Darauf sollten langfristige Anleger bei REITs wirklich achten

Wer bei seiner REITs-Auswahl immer mit einem Auge auf eine hohe Dividendenrendite schielt, dem kann es passieren, dass er langfristig einen hohen Preis für diese zahlt – nämlich den, mit der Gesamtrendite hinter einem marktbreiten ETF-Portfolio zurückzubleiben. So wie mir das mit meinen allerersten REITs passiert ist.

So findest du die besten Immobilienaktien

Wer auf der Suche nach verlässlichen Dividendenzahlern mit ordentlichen Renditen ist, der kommt an Immobilienaktien nicht vorbei. Wir Menschen sind auf ein Dach über dem Kopf, einen Arbeitsplatz, Supermärkte und viele weitere Arten von Immobilien angewiesen. Diese robuste Nachfrage resultiert in verlässlich fließenden Mieten und hohen Cashflows – dem perfekten Nährboden für starke Dividendenaktien. Wer jedoch nur die Dividendenrendite im Kopf hat, dem könnte das passieren, was vielen cashflow-orientierten Investoren passiert: Trotz hoher Ausschüttungsrendite hinkt deren Gesamtrendite dem breiten Markt meilenweit hinterher!

Ein gutes Beispiel für solch eine Aktie finden wir direkt vor unserer Haustür: Die Rede ist vom Hamborner REIT aus Duisburg. Zwar erfreut diese Immobilienaktie seine Anteilseigner stets mit üppigen Dividendenrenditen von um die 5 % pro Jahr. Mit einem breit gestreuten World-ETF konnte dieser REIT in den letzten 10 Jahren aber nicht ansatzweise mithalten.

Rendite Hamborner REIT letzte 10 Jahre: + 96,6 %

Rendite MSCI World-ETF letzte 10 Jahre: + 241,8 %

Quellen: onvista.de, justETF.com, Dividendenzahlungen sind in den Renditen enthalten, Stand: 01.04.2022

Jeder rational agierende Anleger wird einsehen, dass es keinen Sinn macht, nur wegen einer hohen Ausschüttungsrendite der Performance eines 0815-World-ETFs hinterher zu rennen. Das ist Zeit- und Kapitalverschwendung – da ist das Geld im erwähnten World-ETF besser aufgehoben! Den Aktionären des Hamborner REITs passierte genau das in den letzten 10 Jahren: Für eine üppige Dividendenrendite mussten sie eine signifikant niedrige Rendite im Vergleich zum breiten Markt in Kauf nehmen.

„Aber Thomas – ich liebe Dividenden und Ausschüttungen! Was soll ich da mit einem World-ETF anfangen?“

Keine Sorge, du musst natürlich nicht auf ausschüttungsstarke Titel wie Immobilienaktien verzichten. Wenn du dem breiten Markt aber nicht ständig nachrennen möchtest, dann solltest du stets einen Blick auf die wichtigsten Parameter von guten Dividenen- beziehungsweise Immobilienaktien haben! Wer auf die folgenden Kennzahlen achtet, der kann Flops wie den Hamborner REIT vermeiden:

- Dividendenwachstum – wichtig für die Entwicklung der Dividende und vor allem des Aktienkurses, siehe Hamborner REIT. Denn steigende Dividenden stammen meist aus steigenden Gewinnen. Und steigende Gewinne lassen Aktienkurse steigen.

- Kontinuität – eine stabile Dividende ist eine gute Dividende und spricht für ein verlässliches Geschäftsmodell.

- Bewertung – das beste Unternehmen der Welt ist ein schlechtes Investment, wenn wir zu viel dafür bezahlen. Das gilt auch für Dividenden- und Immobilienaktien. Du kannst zum Beispiel die aktuelle Dividendenrendite mit der historischen vergleichen. Ist die aktuelle Rendite auffallende hoch, könnte das auf eine günstige Bewertung hindeuten.

All diese Kennzahlen findest du in den bekannten Aktien- und Börsenportalen. Manchmal wirst du vielleicht den Taschenrechner in die Hand nehmen müssen, dafür stehen uns diese Informationen kostenlos zur Verfügung. Wer’s bequemer, schneller und effizienter haben möchte, der kann auf den aktien.guide zurückgreifen. In der aktien.guide-Dividenden-Analyse findest du all die erwähnten Kennzahlen – und noch mehr – von über 6.500 Aktien! So findest du in sekundenschnelle heraus, ob eine Aktie zur nächsten Hamborner REIT-Aktie werden könnte.

Quelle: aktien.guide Dividendenanalyse Vonovia-Aktie, je Punkt kann eine Aktie maximal drei Punkte erreichen. So erkennen wir sofort, ob sich die jeweilige Kennzahl im grünen Bereich befindet – oder ob wir skeptisch sein sollten. Maximal kann eine Aktie 15 Punkte in der aktien.guide Dividenden-Analyse erhalten.

Die Dividenden-Analyse ist aber noch längst nicht alles, was der aktien.guide zu bieten hat! Die Aktien mit den meisten Punkten landen in der Dividenden-Topscorer-Liste des aktien.guides: In diesem Ranking findest du die vielversprechendsten Dividendenaktien der Welt – mit nur einem Klick!

Quelle: aktien.guide, die Dividenden-Topscorer-Liste des aktien.guides ist der perfekte Ausgangspunkt auf der Suche nach den besten Dividendenaktien der Welt!

Die aktien.guide-Dividendenanalyse bietet dir:

- alle relevanten Dividendenkennzahlen – kompakt zusammengefasst in einer Tabelle

- Dividendenhistorie der letzten 10 Jahre

- System zur Auswertung aller Daten – inklusive Punktesystem (max. Punktzahl: 15)

- Dividenden-Topscorer-Ranking mit den vielversprechendsten Dividendenaktien der Welt

Du willst ebenfalls systematisch auf die Suche nach den besten Dividendenaktien gehen? Dann habe ich eine gute Nachricht für dich: Für mehr als 200 Aktien erhältst du über die nachfolgende Schaltfläche (*) kostenlosen Zugriff auf deren komplette Dividenden-Analysen! Selbstverständlich inklusive aller erwähnten Kennzahlen. Einfach mit deiner e-Mail-Adresse registrieren – und schon kann’s losgehen! Die Registrierung dauert keine fünf Minuten – versprochen.

Mit dem Premium-Paket erhältst du für kleines Geld Zugriff auf die vollständigen Dividendenanalysen von allen 6.500 Aktien – und auf das Dividenden-Topscorer-Ranking. Der aktien.guide kann monatlich gekündigt werden. Mein Tipp: Bei jährlicher Zahlungsweise bekommst du den kompletten aktien.guide zwei Monate geschenkt!

Disclaimer

Für diesen Beitrag gilt – wie für alle „Aktien für jedermann“-Beiträge – der folgende Disclaimer. Bitte lies ihn dir aufmerksam durch und beachte die darin enthaltenen Ausführungen.

(*) Affiliate Link: Wenn du dieses Produkt oder diese Dienstleistung über meinen Link kaufst, beantragst oder dich registrierst, bekomme ich eine Provision, die mir dabei hilft, diesen Blog weiter zu verbessern. Für dich ist das Produkt oder die Dienstleistung natürlich trotzdem nicht teurer, als wenn du es direkt beim jeweiligen Anbieter erwerben würdest. Dir entstehen auch keine sonstigen Nachteile durch die Nutzung dieses Links – kapitalistisches Ehrenwort!

Ich besitze Aktien des Tanger Factory Outlet Centers-REITs.

7 Kommentare

Willst den Artikel mal aktualisieren? War vielleicht etwas voreilig.

Visa

podevrjpb http://www.gb2xz7l18y7u964h2v8zmu673h5du5t8s.org/

apodevrjpb

[url=http://www.gb2xz7l18y7u964h2v8zmu673h5du5t8s.org/]upodevrjpb[/url]

REITs haben m.W. nach § 13 REITG die Verpflichtung, min. 90% ihres ausschüttungsfähigen Gewinns auch auszuschütten. Insofern kann eine hohe Ausschüttungsquote m.E. kein Warnsignal sein.

Hallo Stefan,

vielen Dank für deinen Kommentar! :-)

Tatsächlich bin ich ein sehr langfristiger denkender Anleger, gebe aber zu, dass das in diesem Beitrag nicht sehr gut rüber kommt. Bisher habe ich nur eine einzige Position in meinem REIT-Depot komplett aufgelöst, den Service Properties Trust. Sowohl am Tanger Factory als auch am First Real Estate Investment Trust werde ich festhalten. Nichtsdestotrotz muss ich festhalten, dass die Verluste derzeit immens sind und ich mich von den hohen Rendite habe blenden lassen. Genau darauf wollte ich mit diesem Beitrag hinaus :-)

Mir fällt auf, dass du in deinen Betrachtungen der Renditen deiner Werte extrem kurzfristig anzulegen scheinst. Investiert 2019 und schon 2020 schreibst du: “Auch hier lag ich also mächtig daneben…”

Als Ultrakurzanleger sollte man nicht in REITs investieren.

Kurzfristige Anlage: Unter zehn Jahren. Mittelfristig: 10-25 Jahre, langfristig: länger als 25 Jahre.